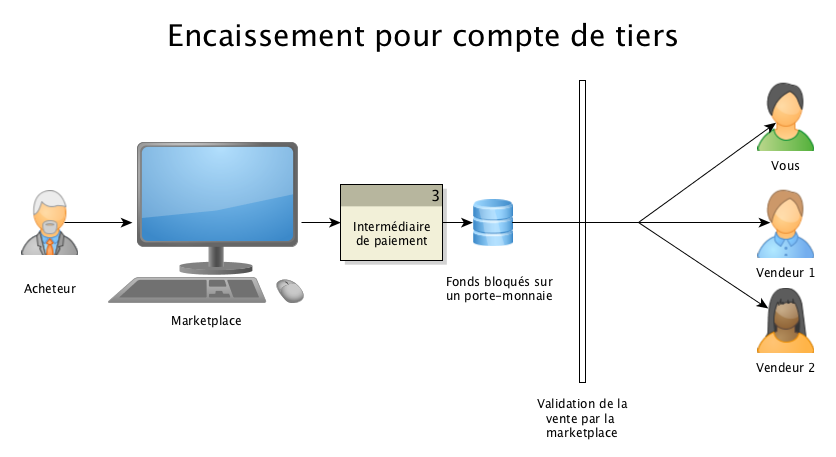

Lorsque l’on crée sa marketplace, il est tentant de vouloir agir en tant qu’intermédiaire de paiement, c’est-à-dire, collecter les fonds de la vente, puis reverser au vendeur sa quote-part dans laquelle vos commissions ont été déduites. Avec un tel schéma, on limite en effet les risques de défaut de paiement de la part du vendeur, qui pourrait très bien encaisser les fonds de la vente sans reverser votre commission. Cependant, ce schéma appelé, « encaissement pour compte de tiers » est très réglementé par la loi française. En effet, vous encaissez de l’argent qui ne vous appartient pas, pour le reverser ensuite au vendeur. Vous exercez alors une activité financière normalement réservée à certains acteurs financiers.

Votre première option pourrait être de faire une demande d’accréditation auprès de la Banque de France dont l’ACPR (Autorité de Contrôle Prudentiel et de Résolution) veillera à la bonne application, mais sachez que celle-ci sera longue à obtenir (plus de 2 ans) et très coûteuse (certaines sources évoquent des montants avoisinant les millions d’euros). Elle est donc plutôt réservée aux grosses entreprises comme PriceMinister qui est enregistré en qualité de mandataire d’intermédiaire bancaire et services de paiement. Par ailleurs, vous risquez de vous disperser dans des activités qui ne concernent pas votre coeur de métier et de perdre ainsi beaucoup d’énergie. Heureusement, il existe des alternatives légales afin d’éviter une telle accréditation.

Pour continuer à percevoir vos commissions, sans demander de paiement aux vendeurs post-vente (ce qui reste une option possible et qui est le mode de fonctionnement d’eBay), vous pouvez alors vous tourner vers des acteurs financiers qui percevront les fonds à votre place et agiront en tant que tiers légalement autorisé. Parmi les prestataires les plus connus, on pourra citer MangoPay (très facile d’intégration avec son API), HiPay (très facile d’intégration et un peu moins cher que MangoPay) ou encore Ogone (plus complexe, mais aussi le moins cher dès que l’on a beaucoup de volume). Tous ces acteurs vous proposent de collecter l’argent de l’acheteur sur un porte-monnaie hébergé chez eux (le flux ne transite donc plus vers votre compte bancaire), argent que vous pourrez débloquer dès que vous aurez validé la vente et dont une partie sera versée sur votre compte personnel (votre commission), et l’autre partie sur le compte du vendeur. Vous vous assurez ainsi votre commission sans agir en tant que tiers de paiement. À noter par ailleurs que ces acteurs acceptent les paiements par carte bancaire, ce qui vous permettra de ne travailler qu’avec un seul acteur financier (plus besoin de solution de type PayPal ou d’abonnement e-commerce avec une banque).

Le seul bémol de ces solutions est qu’un aucun module n’est à l’heure actuelle développé en natif pour les solutions e-commerce de marketplace comme MultiMerch sur OpenCart. Heureusement, PayPal propose un fonctionnement apparenté à l’encaissement pour compte de tiers grâce à sa solution de paiement adaptatif.

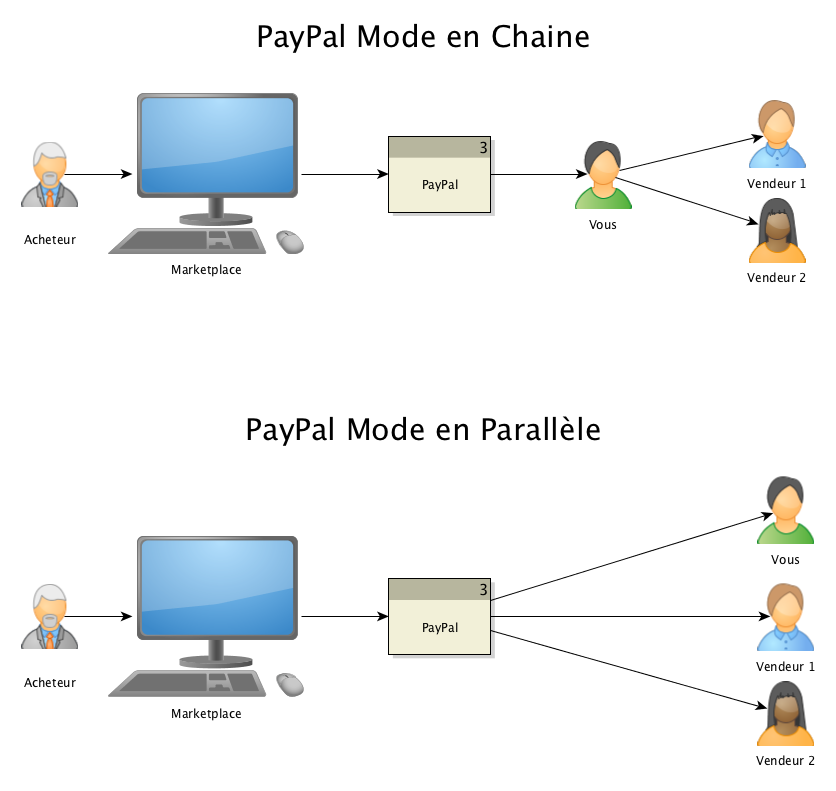

Le paiement adaptatif sur PayPal permet de gérer des flux financiers complexes comprenant plusieurs acteurs. Deux modes de fonctionnement sont proposés. Le paiement dit « en chaîne » (Chained) et le paiement dit « en parallèle » (Parallel).

Dans le premier mode en chaîne, un acheteur va payer un receveur (vous) qui va lui-même payer un ou plusieurs receveurs, et ce de manière totalement automatique. Cependant, tous les fonds transitent par le compte du receveur (c’est-à-dire le vôtre), ce qui vous place à nouveau dans la position d’encaisser pour compte de tiers. Ce mode n’est donc pas adapté aux marketplaces.

Le mode parallèle est bien plus intéressant. L’acheteur fait un paiement en une seule fois qui est automatiquement séparé en plusieurs flux par PayPal. Vous percevez alors uniquement votre commission et les acheteurs leur du. Vous ne faites donc plus d’encaissement pour compte de tiers. La seule petite différence avec une solution de type HiPay ou MangoPay est que le paiement du vendeur est immédiat et est transféré sur le compte PayPal du vendeur en temps réel. Vous n’avez pas possibilité de bloquer un paiement vers le vendeur pour vous assurer par exemple que l’acheteur a bien reçu le produit avant de payer le vendeur. Néanmoins, vous gagnez du temps de développement, et si votre marketplace fonctionne, vous aurez tout loisir de passer sur HiPay ou MangoPay.

Enfin, sachez que si vous commencez à développer votre marketplace sur OpenCart + MultiMerch, MultiMerch propose un module Adaptative Payment (payant), mais que je ne saurais que trop vous recommander.

À lire

Pour en savoir plus sur les prestataires d’encaissement pour compte de tiers, je vous invite à lire cet autre article de mon blog.

Laisser un commentaire